A sequência da conspiração Curve, o novo paradigma de yield yield para stablecoins

Autor: Zuo Ye Crooked Neck Mountain

O

caminho para a expansão da negociação de stablecoin além de Ethena

Bem-vindo ao @YBSBarker, um guia para a renda da era da expansão do crédito de stablecoin.

Após o colapso do Luna-UST, as stablecoins se despediram completamente da era da estabilidade, e o mecanismo CDP (DAI, GHO, CRVUSD) JÁ SE TORNOU A ESPERANÇA DE TODA A ALDEIA, MAS NO FINAL, FOI A Ethena e seus representantes que romperam o cerco sob o cerco do USDT/USDC, o que não apenas evitou o problema da ineficiência de capital causada pelo over-staking, mas também abriu o mercado DeFi com características de renda nativas.

Por outro lado, depois de contar com a negociação de stablecoin para abrir o mercado DEX, a série Curve entrou gradualmente no mercado de empréstimos Llama Lend e no mercado de stablecoin crvUSD, mas sob a luz do sistema Aave, a emissão de crvUSD pairou em torno de US$ 100 milhões por um longo tempo, e basicamente só pode ser usado como um quadro de fundo.

No entanto, após o lançamento do volante Ethena/Aave/Pendle, o novo projeto da Curve, Yield Basis, também quer obter uma fatia do mercado de stablecoin, começando com empréstimos alavancados rotativos, mas desta vez é uma transação, na esperança de usar a negociação para apagar a doença crônica da AMM DEX - perda impermanente (IL).

O unilateralismo elimina perdas gratuitas

Curve é a última obra-prima, agora seu BTC é meu, pegue seu YB e fique de guarda.

A Base de Rendimento representa o Renascimento e, em um projeto, você pode ver mineração de liquidez, pré-mineração, Curve War, staking, veToken, LP Token e empréstimos rotativos, que podem ser considerados o ponto culminante do desenvolvimento do DeFi.

O fundador da Curve, Michael Egorov, foi um dos primeiros beneficiários do desenvolvimento de DEXs, aprimorando o algoritmo AMM clássico da Uniswap de x*y=k, lançando sucessivamente algoritmos stableswap e cryptoswap para oferecer suporte a mais "transações de stablecoin" e algoritmos de uso geral mais eficientes.

As transações de stablecoin em grande escala estabeleceram o mercado de "empréstimos" da Curve para as primeiras stablecoins, como USDC/USDT/DAI, e a Curve também se tornou a infraestrutura on-chain de stablecoin mais importante na era pré-Pendle, e até mesmo o colapso do UST resultou diretamente do momento de retirada de liquidez da Curve.

Em termos de tokenomics, o modelo veToken e o subsequente mecanismo de "suborno" Convex tornaram o veCRV um ativo real de uma só vez, mas após o período de bloqueio de quatro anos, a maioria dos detentores de $CRV está sofrendo e não o suficiente para ser humano.

Após a ascensão de Pendle e Ethena, a posição de mercado do sistema Curve não é garantida, e o núcleo é que, para o USDe, o hedge se origina de contratos CEX, o desvio usa sUSDe para capturar retornos e a importância da negociação de stablecoin em si não é mais importante.

O contra-ataque da série Curve veio primeiro do Resupply, que foi lançado em 2024 com os dois gigantes antigos Convex e Yearn Fi, e então, inesperadamente, a série Curve falhou em sua primeira tentativa.

Acidente de reabastecimento, embora não seja um projeto oficial do Curve, mas se o Curve não revidar, será difícil comprar uma passagem para o futuro na nova era das stablecoins.

O Yield Basis não visa stablecoins ou o mercado de empréstimos, mas o problema das perdas livres nas AMM DEXs, mas primeiro afirma que o verdadeiro propósito do Yield Basis nunca foi eliminar as perdas gratuitas, mas promover o aumento na emissão de crvUSD.

Por exemplo, no par de negociação BTC/crvUSD, os LPs precisam fornecer 1 BTC e 1 crvUSD (assumindo 1 BTC = 1 USD), momento em que o valor total dos LPs é de 2 USD.

Da mesma forma, o preço p de 1 BTC também pode ser expresso como y/x, concordamos em p=y/x, neste momento, se o preço do BTC mudar, como um aumento de 100% para US$ 2, ocorrerá uma situação de arbitragem:

Pool A: O arbitrador usará US$ 1 para comprar 1 BTC, momento em que o LP precisa vender BTC para obter US$ 2

Pool B: Venda no pool B com um valor de US$ 2, e o arbitrador terá um lucro líquido de 2-1=

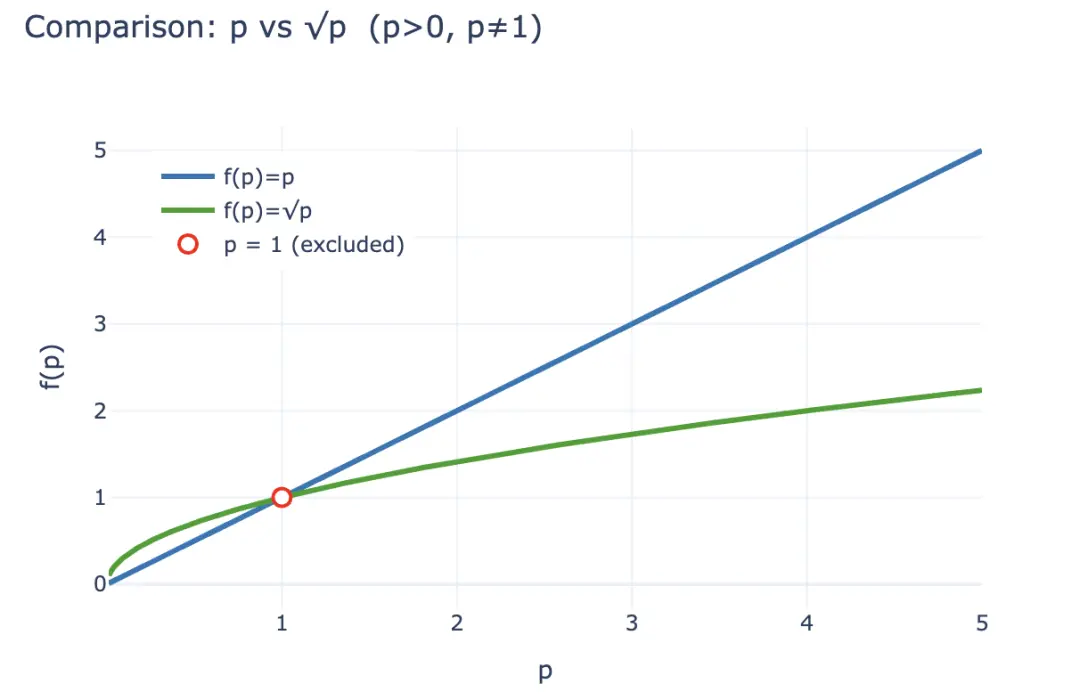

Se vocêquiser quantificar essa perda, você pode primeiro calcular o valor do LP LP após a arbitragem ocorrer LP(p) = 2√p (x,y também é expresso como p), mas se o LP simplesmente detiver 1 BTC e 1 crvUSD, considera-se que não há perda, que pode ser expressa como LP~hold~(p)= p +1.

De acordo com a desigualdade, no caso de p>0 e não 1, você sempre pode obter 2√p < p + 1, e a receita obtida pelos arbitradores vem essencialmente da perda de LPs, portanto, estimulados por interesses econômicos, os LPs tendem a retirar liquidez e manter criptomoedas, e os protocolos AMM devem reter LPs por meio de compartilhamento de taxas mais altas e estímulo de token, que também é a razão fundamental pela qual as CEXs podem manter suas vantagens sobre as DEXs no campo à vista.

Legenda da imagem: Perda gratuita

Fonte da imagem: @yieldbasis

Do ponto de vista de todo o sistema econômico on-chain, as perdas não compensadas podem ser consideradas uma "expectativa", e os LPs não podem mais reivindicar a receita da detenção se optarem por fornecer liquidez.

A Base de Rendimento não pensa assim, eles não eliminam a perda esperada de LPs melhorando a liquidez e aumentando a proporção de taxas, mas partem da "eficiência de criação de mercado", como mencionado acima, em comparação com a detenção de p + 1, os 2 √ LP nunca podem superar, mas do ponto de vista da taxa de produção de $ 1 investimento, o investimento inicial é $ 2√p, o preço atual é $ 2p e o "rendimento" por dólar é 2√p / 2 = √p, lembre-se de p é o preço de 1 BTC? Então, se você simplesmente segurar, então p é o seu retorno sobre os ativos.

Assumindo um investimento inicial de $ 2, após um aumento de 100%, os ganhos do LP mudam da seguinte forma:

-

• Valor agregado absoluto: 2 USD = 1 BTC (1 USD) + 1 crvUSD -> 2√2 USD (os arbitradores ficam com a diferença -

). • Rendimento relativo: 2 USD = 1 BTC (1 USD) + 1 crvUSD -> √2 USD

Base de rendimento Do ponto de vista do rendimento do ativo, deixe √p se tornar p para garantir as taxas de LP enquanto retém a renda de manutenção, isso é muito simples, √ p², do ponto de vista financeiro, é necessário ter alavancagem de 2x, e deve ser uma alavancagem fixa de 2x, muito alta ou muito baixa, causará o colapso do sistema econômico.

Legenda: Comparação de escala de valor LP de p e √

Fonte da imagem: @zuoyeweb3

Ou seja, deixe 1 BTC exercer o dobro de sua própria eficiência de criação de mercado e, naturalmente, não há participação nos lucros da taxa de participação crvUSD correspondente, e o BTC tem apenas sua própria comparação de taxa de participação, ou seja, ele se transforma de √ p para p em si.

Acredite ou não, de qualquer forma, em fevereiro, a Yield Basis anunciou oficialmente um financiamento de US$ 5 milhões, indicando que havia uma carta de capital de risco.

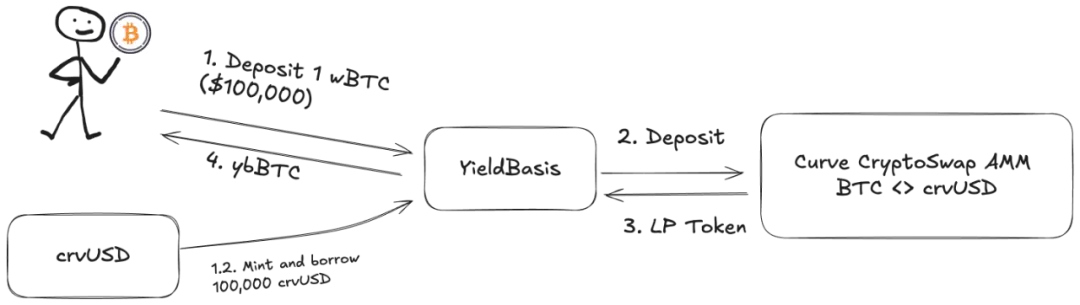

mas! A liquidez LP adicionada deve ser o par de negociação BTC/crvUSD correspondente, e o pool está cheio de BTC e não pode ser executado, Llama Lend e crvUSD aproveitam a tendência e lançam um mecanismo de empréstimo duplo:

-

1. O usuário deposita (cbBTC/tBTC/wBTC) 500 BTC e YB (Yield Basis) usa 500 BTC para emprestar o equivalente a 500 crvUSD -

2. YB deposita 500BTC/500 crvUSD no pool de negociação BTC/crvUSD correspondente ao Curve e o cunha como um $ybBTC representando a ação -

3. YB usa 1000U em ações LP como garantia e, em seguida, vai para Llama Lend para emprestar 500 crvUSD por meio do mecanismo CDP e reembolsar o empréstimo equivalente inicial -

4. O usuário recebe ybBTC representando 1000U, Llama Lend recebe 1000U de garantia e elimina o primeiro empréstimo equivalente, e o pool Curve recebe 500BTC/500 crvUSD de liquidez

No final, 500 BTC "eliminaram" seu próprio empréstimo e receberam 1000 U de ações LP, e o efeito de alavancagem 2x foi alcançado. No entanto, observe que o empréstimo equivalente é emprestado pela YB e atua como o intermediário mais crítico, essencialmente a YB assume a parte restante do empréstimo de 500U da Llama Lend, portanto, a taxa de manuseio da Curve YB também deve ser compartilhada.

Se os usuários pensam que 500U de BTC podem gerar 1000U de lucros de taxas, então está certo, mas é um pouco rude pensar que tudo é dado a eles mesmos.

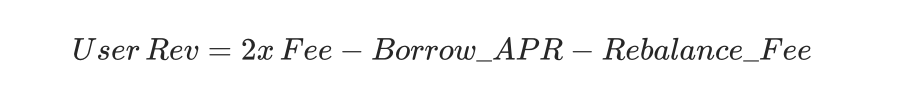

Vamos calcular a receita original:

onde 2x Fee significa que os usuários podem gerar lucro de taxa de 1000 U investindo BTC equivalente a 500U, Borrow_APR representa a taxa de Llama_Lend e Rebalance_Fee representa a taxa para os arbitradores manterem alavancagem de 2x.

Agora há boas e más notícias:

-

• Boas notícias: toda a receita de empréstimos da Llama Lend volta para o pool Curve, o que equivale a um aumento passivo nos ganhos de LP -

• Más notícias: as taxas do pool Curve são fixadas em 50% para o próprio pool, ou seja, tanto LP quanto YB precisam dividir os 50% restantes das taxas

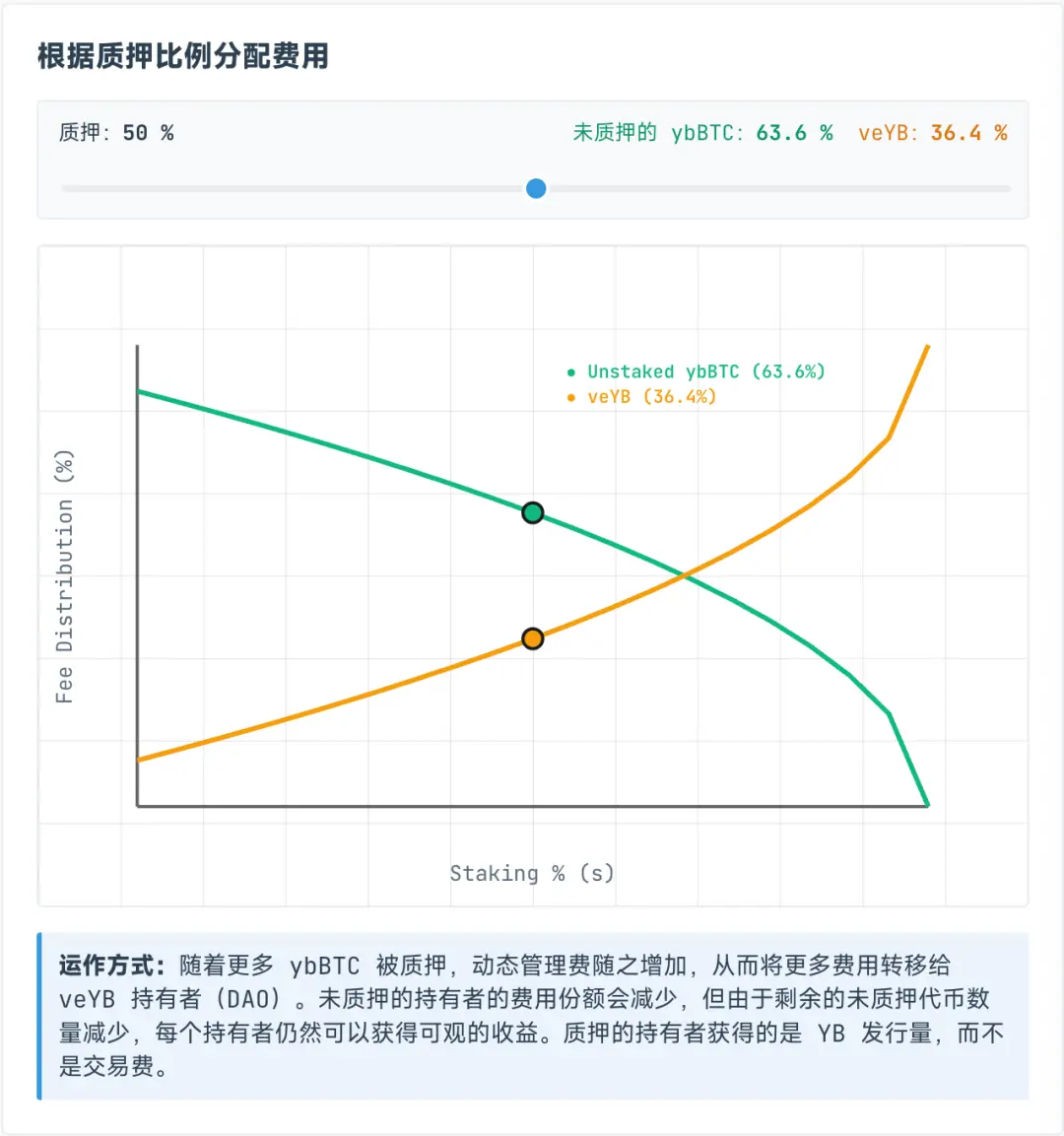

No entanto, as taxas alocadas ao veYB são dinâmicas e, na verdade, são divididas dinamicamente entre os detentores de ybBTC e veYB, com o veYB fixando uma participação mínima garantida de 10%, o que significa que, mesmo que todos não façam staking de ybBTC, eles só podem receber 45% da receita total original, enquanto o próprio veYB pode receber 5% da receita total.

Oresultado mágico é que, mesmo que os usuários não façam staking de ybBTC para YB, eles só podem obter 45% da taxa de manuseio, se optarem por fazer staking de ybBTC, podem obter YB Token, mas se quiserem desistir da taxa de manuseio, então eles podem continuar a apostar YB para veYB, e eles podem obter a taxa de manuseio.

Legenda da imagem: ybBTC e veYB revenue share

Fonte da imagem: @yieldbasis

As perdas não pagas nunca desaparecerão, elas apenas serão transferidas.

Você acha que pode usar BTC equivalente a 500U para exercer 1000U de efeito de criação de mercado, mas YB não diz que toda a receita de criação de mercado será dada a você e, depois de apostar veYB, desfaça o stake duas vezes, veYB->YB, ybBTC->wBTC para recuperar os fundos e receitas originais.

Mas se você deseja obter todos os direitos de voto do veYB, ou seja, o mecanismo de suborno, parabéns, você obteve um período de bloqueio de quatro anos, caso contrário, os direitos de voto e a receita diminuirão gradualmente com o período de staking, portanto, se a receita de bloqueio por quatro anos e desistência da liquidez BTC para obter YB vale a pena depende de considerações pessoais.

Como mencionado anteriormente, a perda gratuita é uma espécie de perda contábil, desde que a liquidez não seja retirada, é uma perda flutuante, e agora o plano de eliminação da YB é essencialmente "receita contábil", dando a você um lucro flutuante que ancora a renda que você detém e, em seguida, cultiva seu próprio sistema econômico.

Você deseja alavancar 1000U de receita de taxas com 500U, e YB quer "bloquear" seu BTC e vender seu YB para você.

A negociação multipartidária abraça o volante do crescimento

Na era da grande renda, você virá se tiver um sonho.

Com base no Curve, o uso do crvUSD capacitará $CRV, mas também abrirá um novo protocolo Yield Basis e $YB de tokens, para que o YB possa manter e aumentar seu valor em quatro anos? Receio....

Além da economia complexa da Yield Basis, o foco está no caminho do crvUSD para a expansão do mercado.

A Llama Lend é essencialmente parte da Curve, mas o fundador da Curve propôs emitir US$ 60 milhões adicionais em crvUSD para fornecer a liquidez inicial da YB, o que é um pouco ousado.

O YB dará benefícios aos detentores de Curve e $veCRV conforme planejado, mas o núcleo é o preço e a valorização do YB Token.

Sem mencionar outro evento ReSupply, que afeta a própria Curva.

Portanto, este artigo não analisa a vinculação simbólica e o plano de participação nos lucros entre YB e Curve, $CRV que a lição não está longe, $YB está destinada a ser inútil e o desperdício de bytes não tem sentido.

No entanto, na defesa de sua emissão adicional, podemos ter um vislumbre da ideia caprichosa de Michael, o BTC depositado pelos usuários "aumentará" a quantidade equivalente de crvUSD, a vantagem é aumentar a oferta de crvUSD, e cada crvUSD será colocado no pool para ganhar taxas, o que é um cenário de transação real.

Mas, em essência, essa parte da reserva crvUSD é equivalente e não excessiva, se a taxa de reserva não puder ser aumentada, aumentar o efeito de ganhar dinheiro crvUSD também é uma forma, lembre-se do retorno relativo dos fundos?

De acordo com a visão de Michael, o crvUSD emprestado terá uma sinergia eficiente com os pools de negociação existentes, como wBTC/crvUSD será vinculado ao crvUSD/USDC para promover o volume de negociação do primeiro e aumentar o volume de negociação do segundo.

A taxa de manuseio do par de negociação crvUSD/USDC será distribuída 50% para $veCRV detentores e os 50% restantes para LPs.

Pode-se dizer que esta é uma suposição muito perigosa, o crvUSD emprestado pela Llama Lend ao YB mencionado acima é exclusivamente para o uso de um único pool, mas pools como crvUSD / USDC não são admitidos, e crvUSD neste momento são essencialmente reservas insuficientes Ecologia.

É importante observar que crvUSD e YB estão empatados, 50% da nova liquidez deve entrar no ecossistema YB e o crvUSD usado por YB é isolado, mas não há isolamento para uso, que é o maior ponto de tempestade potencial.

Legenda da imagem: Plano de participação nos lucros da curva

Fonte da imagem: @newmichwill

O plano de Michael é subornar o pool de stablecoin com 25% da emissão do YB Token para manter a profundidade, que está próxima do nível de uma piada, segurança de ativos: BTC>crvUSD> CRV>YB, quando a crise chegar, o YB não pode nem se proteger, então o que ele pode proteger?

A própria emissão da YB é o produto do compartilhamento de taxas do par de negociação crvUSD/BTC, lembre-se, o mesmo vale para Luna-UST, UST é a casa da moeda equivalente à queima de Luna e os dois dependem um do outro, assim como o YB Token

crvUSD.

Também pode ser mais como, de acordo com os cálculos de Michael, com base no volume de negociação BTC/USD e no desempenho do preço nos últimos seis anos, ele calculou que pode garantir uma TAEG de 20% e também pode atingir um rendimento de 10% em um mercado em baixa, e a alta do mercado em alta em 2021 pode chegar a 60%.

Como a quantidade de dados é muito grande, não fiz backtest dos dados para verificar sua capacidade de cálculo, mas não se esqueça, o UST também garantiu um retorno de 20%, e o modelo Anchor + Abracadabra também está em execução há muito tempo.

Pelo menos, o UST comprou freneticamente o BTC como reserva antes do colapso, e o YB baseou diretamente o BTC como uma reserva alavancada, o que pode ser considerado uma grande melhoria.

Esquecer é igual a traição.

Começando com a Ethena, os projetos on-chain começaram a buscar retornos reais, não apenas olhando para a taxa dos sonhos do mercado.

A Ethena usa CEX para proteger ETH para captura de rendimento, distribui renda por meio de sUSDe e usa $ENA estratégia de tesouraria para manter a confiança de grandes investidores e instituições.

A YB quer encontrar receita comercial real, não há problema em si, mas a arbitragem e o empréstimo são diferentes, a transação é mais instantânea, cada crvUSD é um passivo comum da YB e da Curve, e a própria garantia também é emprestada dos usuários, e seus próprios fundos são muito próximos de zero.

A emissão atual de crvUSD é pequena e não é difícil manter um volante de crescimento e um retorno de 20% no estágio inicial, mas assim que a escala se expandir, o crescimento do preço do YB, os movimentos de preços do BTC e a capacidade de captura de valor do crvUSD causarão uma pressão de venda significativa.

O dólar americano é uma moeda não ancorada e o crvUSD está chegando em breve.

No entanto, o risco aninhado do DeFi foi precificado no risco sistêmico geral da cadeia, portanto, se for um risco para todos, não é um risco, mas aqueles que não participarem compartilharão passivamente a perda do crash.

Conclusão

OAmundo dará a uma pessoa a chance de brilhar, e ela é um herói se puder entendê-la.

base de rendimento das finanças tradicionais é o rendimento dos títulos do Tesouro dos EUA, a base de rendimento da cadeia será BTC / crvUSD?

A lógica YB pode ser estabelecida se as transações on-chain forem grandes o suficiente, especialmente o enorme volume de transações da própria Curve, neste caso, faz sentido eliminar perdas não compensadas, que podem ser análogas:

-

• A geração de energia é igual ao consumo de eletricidade, não há "eletricidade" estática, que é emitida imediatamente -

• O volume de negociação é igual à capitalização de mercado e cada token está em circulação, comprando e vendendo

Somente em negociações contínuas e suficientes o preço do BTC pode ser descoberto, e a lógica de valor do crvUSD pode ser fechada, e a emissão adicional de empréstimos BTC e o lucro das transações BTC podem ter confiança no aumento de longo prazo do BTC.

Desde a explosão financeira em 2008, enquanto a humanidade não quiser reiniciar a ordem mundial na forma de revolução ou guerra nuclear, a tendência geral do BTC aumentará, não porque haja mais consenso sobre o valor do BTC, mas por causa da confiança na inflação do dólar americano e de todas as moedas fiduciárias.

No entanto, tenho confiança moderada na força técnica da equipe Curve e estou profundamente cético sobre seu nível moral após o ReSupply, mas é difícil para outras equipes ousarem tentar nessa direção.

A UST comprou BTC freneticamente na véspera de sua morte, trocou por USDC durante as flutuações de reserva do USDe e a Sky abraçou os títulos do Tesouro como uma louca.